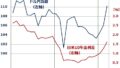

3日のニューヨーク外国為替市場でドル円は、連休明けの米株式市場でダウ平均が一時780ドル超下落し、ナスダック総合が3.5%超急落したことで、米株安を受けたリスク・オフの円買いで145.16円まで下落した。ユーロドルは米国株相場の下落を背景にしたリスク・オフのユーロ売り・ドル買いで1.1026ドルまで下落。ユーロ円は米国株や日経平均先物の下落を受けてリスク回避の円買いが加速して160.50円まで下落した。

本日の東京外国為替市場のドル円は、米国株や日経平均先物の下落を受けたリスク・オフの地合いや米10年債利回りの低下、日銀の追加利上げ観測や今週末6日に発表される米8月雇用統計への警戒感などから上値が重い展開が予想される。

昨日、岸田政権下で最後の開催となる公算が大きい経済財政諮問会議が開催され、出席した植田日銀総裁は、物価の見通しが実現していくとすれば「引き続き政策金利を引き上げ、金融緩和の度合いを調整」する方針を改めて示した。

植田日銀総裁は、7月31日の日銀金融政策決定会合の後の記者会見と8月23日の閉会中審査でも同様の見解を示していたことで目新しさはない。

しかし、植田日銀総裁が7月、8月、9月と一貫して追加利上げに言及していることで、10月か12月の日銀金融政策決定会合で、金利の壁になるとは認識していないと述べた0.50%への追加利上げの可能性が高まりつつあることが、ドル円の上値を重くしている。

さらに、6日に発表される米8月雇用統計への警戒感も、ドル円の上値を抑える要因となっている。昨日は米8月ISM製造業景況指数が47.2と発表され、7月の46.8から改善していたものの、予想の47.5を下回った。そして、依然として景況感の分岐点50を下回っているため、国内総生産(GDP)に換算した場合、▲1.3%となるとのことである。雇用指数は46.0と発表され、6月の49.3、7月の43.4という低下傾向に歯止めがかかったことは、8月雇用統計に向けてプラス要因となる。しかし、先日発表された8月の米消費者信頼感指数では、職が「十分」と「就職困難」の回答から算出する労働市場格差に関する指数は7月の17.1から16.4となり、2021年3月以来の水準に縮小していた。

米8月失業率は7月の4.3%から低下が見込まれ、非農業部門雇用者数は7月の増加幅から拡大が見込まれているものの、予断を許さない状況が続くことになる。

10時30分に発表される4-6月期豪国内総生産(GDP)は前期比+0.3%と予想されており、1-3月期の+0.1%からやや改善することが見込まれている。しかしながら、高金利と物価高が消費や住宅建設業界の重荷になっていることで、低成長が続くことが見込まれている。また、昨日発表された4-6月期豪経常収支が6年ぶりの大幅な赤字となったことで、GDPがマイナス成長となるリスクが浮上しており、ネガティブサプライズには警戒しておきたい。前年比は+1.0%と予想されており、前期の同比+1.1%からの縮小が見込まれており、コロナ禍以来の低成長になると予想されている。

(山下)

・提供 DZHフィナンシャルリサーチ

市場概況 東京為替見通しドル円は上値が重い展開 豪ドルはGDPのネガティブサプライズに要警戒か

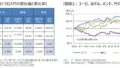

FRBは12-13日に開いたFOMCで市場予想通りFFレートの誘導目標を5.25-5.50%に据え置くことを決めたと発表。政策金利見通し(ドット・チャート)では2024年末時点の中央値を5.125%(5.00-5.25%)から4.625%(4.50-4.75%)に下方修正し、来年3回の利下げを想定していることが示唆された。また、パウエルFRB議長は会見で「インフレは緩和したものの、依然として高すぎる」「FOMCは適切であれば追加引き締めの用意」としながらも、「きょうの会合で利下げのタイミングを協議した」「FOMCは現状維持が長すぎる場合のリスクを認識」などと語った。

なお、市場では「FOMCの内容はかなりハト派的だった」との声が聞かれた。

13日のニューヨーク外国為替市場でドル円は大幅に続落。終値は142.89円と前営業日NY終値(145.45円)と比べて2円56銭程度のドル安水準だった。11月米卸売物価指数(PPI)が予想を下回ったことが分かると、全般ドル売りが先行。米連邦公開市場委員会(FOMC)の結果やパウエル米連邦準備理事会(FRB)議長の発言が「市場で広がっている来年の利下げ観測を後押しする内容だった」との受け止めから、米金利が急低下するとドル売りが加速した。5時過ぎには一時142.65円まで大きく値を下げた。なお、米10年債利回りは一時4.0051%前後と8月10日以来の低水準を更新した。

日本の長期金利が1%を超えても上昇を続けるのか。その場合、日銀がそれを容認するのか。日米金利差の観点からも、日本の長期金利の動向がますます重要になりそうです。<西田>注目点・イベントなど・米景気の堅調がいつまで続くか。インフレは再燃しないか。FRBの利下げは始まるか。・日銀は長期国債買入れをさらに減額するか。追加利上げのタイミングやペースは?日米長期金利差は一段と縮小するか。・米大統領選挙キャンペーン(トランプ候補)の動向。 ユーロ/円:160.000円~175.000円ユーロ/米ドル:1.02500米ドル~1.15000米ドルユーロ/英ポンド:0.83000ポンド~0.90000ポンドユーロ/円は4月29日に一時171.509円と、ユーロ導入の99年1月以降の最高値をつけました。本邦当局の為替介入によって、ユーロ/円もいったん下落しましたが、その後はジリジリと値を上げ、170円近辺の高値水準で推移しています。ラガルド総裁をはじめECB関係者の発言に照らせば、6月6日理事会での利下げはほぼ既定路線となっているようです。今年1-3月期の交渉賃金が上振れして昨年7-9月期の高値にほぼ並んだことはサプライズでしたが、ECBに既定路線の変更を迫るほどではなかった模様。5月末に発表されるユーロ圏および各国CPIがよほどの上振れをしなければ、利下げは粛々と実施されそうです。ただし、追加利下げに関しては、ECB内部で再び見解が分かれる可能性があります。市場は年内に2回の利下げを織り込んでおり、3回目については3割程度とみているようです。ECBの利下げ観測が後退するようであれば、ユーロ/円は米ドル/円にも引っ張られる形でさらに上値を追う可能性もありそうです。一方、ユーロ/米ドルは4月中旬をボトムに比較的堅調に推移しています。米国とユーロ圏の金融政策(見通し)の差は足もとまでのところ、あまり大きな相場材料になっていないようです。それでも、今後に両者の差が一段と鮮明になるようなら、ユーロ/米ドルにとってマイナス材料になりそうです。ユーロ/英ポンドは、22年9月以降0.85000ポンドを下限として推移してきました。しかし、今後、ECBとBOE(英中銀)の金融政策の差が意識されるなら、16年の英国国民投票以降の中心的レンジである0.82500ポンド~0.92500ポンドの下値メド近辺まで下落する可能性はありそうです。<西田>注目点・イベントなど・ユーロ圏のインフレ率は目立って低下するか。・ECB内部のハト派とタカ派の見解相違が表面化しないか。・ユーロ/英ポンドが0.85000ポンドを下回るか。英ポンド/円:185.000円~205.000円英ポンド/米ドル:1.15000米ドル~1.35000米ドルBOE(英中銀)のベイリー総裁は、制度的要因もあって英国の4月CPIが目立って減速すると自信をみせていました。しかし、5月22日に発表されたCPIは期待されたほど伸びが鈍化せず、市場の利下げ観測は大きく後退。OIS(翌日物金利スワップ)に基づけば、6月20日のMPC(金融政策委員会)での利下げ確率は、CPI発表前21日の5割超から24日には1割未満に低下。市場の利下げ確率が5割を超えるのは、8月も飛ばして9月になりました。それも、確率は7割弱なので、今後の状況次第では市場のメインシナリオ(確率5割超)が「利下げは11月以降」に変化するかもしれません。英国は昨年後半に2四半期連続でマイナス成長となった後、今年1-3月期に4四半期ぶりにプラス成長に転じました(昨年4-6月期はゼロ成長)。ただし、Bloombergの集計によれば、英国の24年のGDP成長率見通しは0.5%と、景気の停滞から脱したと言えるほどではなさそう。同じく米国は2.4%と、23年とほぼ同じ成長率が予想されています。米英の景況の差は、英ポンド/米ドルにとってマイナス材料となりそう。もちろん、米国経済が失速しないかも重要ですが、当面は英国経済が低迷を脱することができるか、そして勢いを増すことができるか、要注目でしょう。<西田>注目点・イベントなど・英国のCPIは5月以降にBOEが想定するほど顕著に鈍化するか。・英国のGDPは今年4-6月期以降もプラス成長を維持することができるか。・急速に後退したBOEの利下げ観測は今後どう変化するか豪ドル/円:95.000円~108.000円豪ドル/米ドル:0.60000米ドル~0.70000米ドル豪ドル/NZドル:1.05000NZドル~1.11000NZドルRBA(豪中銀)は5月6-7日に政策会合で政策金利を4.35%に据え置くことを決定しました。市場ではRBAは利上げバイアスを復活させるとの見方がありましたが、声明における金融政策の先行きに関する文言は3月会合時から変わらず、「何も決定しておらず、何も排除していない」でした。ただ、RBAの利下げは米FRBなど他の主要中銀よりも遅くなると市場はみているようです。市場の金融政策見通しを反映するOIS(翌日物金利スワップ)によると、5月24日時点で市場ではRBAが24年末まで政策金利を据え置く確率を6割程度織り込んでいます。今後発表される豪州の経済指標でこうした見方が強まれば、豪ドル高材料になりそうです。豪ドル/円については、日銀の金融政策にも注目です。RBAと日銀の政策金利の差に大きな変化がなければ、豪ドル/円は上値を試す展開が想定されます。仮に本邦当局による為替介入(米ドル売り・円買い介入)が実施される場合、米ドル/円が下落して、豪ドル/円もそれに引きずられそうです。ただ、足もとの「円安」の主因となっている“日銀と他の主要中銀との政策金利の差”に大きな変化がなければ、為替介入による「円高」はそれほど長続きしないと考えられます。豪ドル/米ドルについては、FRBの利下げ観測が後退する場合には上値が重くなりそうです。豪ドルは投資家のリスク意識の変化(リスクオン/リスクオフ)を反映しやすいという特徴もあります。主要国の株価が堅調に推移するなどしてリスクオン(リスク選好)の動きが強まる場合、豪ドル/米ドルや豪ドル/円の支援材料になりそうです。***【豪ドル/NZドル】豪ドル/NZドルは22年10月下旬以降、おおむね1.05000NZドル~1.11000NZドルのレンジで推移しています。最近では5月7日に1.10246NZドルへと上昇した後に反落しました。足もとの豪ドル/NZドル反落の主な要因として、RBAの利上げ観測が後退した一方で、RBNZ(NZ中銀)の早期の利下げ観測が後退したことが挙げられます。市場の有力な見方は“RBAとRBNZの政策金利はいずれも当面据え置かれる”へと変化しました。 市場のRBAとRBNZの金融政策見通しからみれば、豪ドル/NZドルは引き続き、1.05000NZドル~1.11000NZドルの動きになりそうです。<八代>注目点・イベントなど・RBA(豪中銀)の利下げのタイミング。・米FRBの利下げ、日銀の追加利上げのタイミング。・投資家のリスク意識の変化。リスクオンは豪ドルの上昇要因。・資源(主に鉄鉱石)価格の動向(資源価格の下落は豪ドルの下落要因)。・中国経済の動向。中国経済の減速は豪ドルにとってマイナス。NZドル/円:90.000円~100.000円NZドル/米ドル:0.55000米ドル~0.65000米ドルRBNZ(NZ中銀)は5月22日の政策会合で政策金利を5.50%に据え置きました。RBNZは四半期に一度の金融政策報告を公表し、政策金利の見通しを2月時点から全般的に上方修正。政策金利のピーク水準の見通しを5.60%から5.65%へと引き上げました。また、政策金利見通しが示唆する利下げ開始時期(現行の5.50%を下回る時期)は、「25年前半」から「25年後半」へと後ズレしました。政策金利見通しの上方修正を受けて市場ではRBNZの利下げ観測が後退しており、そのことはNZドルにとってプラスです。NZドル/円については、日銀の金融政策にも注目です。仮に日銀が追加利上げを行うとしても、RBNZと日銀の政策金利の差が大きく変化しなければ、NZドル/円は底堅く推移しそうです。本邦当局が為替介入(米ドル売り・円買い介入)を実施するようなら、豪ドル/円などと同様にNZドル/円は下落すると考えられますが、介入によるNZドル/円の下落は長続きしないと考えられます。NZドル/米ドルについては、FRBの利下げ観測が後退する場合には上値が重くなりそうです。豪ドルと同様にNZドルは、投資家のリスク意識の変化(リスクオン/リスクオフ)を反映しやすいという特徴があります。主要国の株価が堅調に推移するなどしてリスクオンが強まることはNZドルにとってプラスです。<八代>注目点・イベントなど・RBNZ(NZ中銀)の利下げのタイミング。・米FRBの利下げ、日銀の追加利上げのタイミング。・投資家のリスク意識の変化。リスクオンはNZドルの上昇要因。・中国経済の動向。中国経済の減速はNZドルにとってマイナス。・乳製品(NZ最大の輸出品)価格の動向(乳製品価格の上昇はNZドルの上昇要因)。カナダドル/円:108.000円~120.000円米ドル/カナダドル:1.30000カナダドル~1.40000カナダドルマックレムBOC(カナダ中銀)総裁は4月の政策会合後の会見で「6月の会合で利下げする可能性がある」との認識を示しました。一方で、パウエルFRB議長ら米FOMC参加者の多くは利下げに慎重な姿勢を示しています。6月5日のBOC会合で利下げが実現すれば、FRBとBOCの金融政策の方向性の違いが市場で意識されるとともに、米ドル/カナダドルは上値を試す展開になりそうです。日銀は早期に追加利上げを行うかもしれません。仮にBOCが利下げして日銀が追加利上げを行うとしても、BOCと日銀の政策金利の差は引き続き大きいと考えられます。カナダドル/円については、底堅く推移しそうです。原油価格(米WTI原油先物が代表的な指標)が大きく変動する場合、原油価格の動向も材料になるかもしれません。カナダが原油を主力輸出品とすることもあり、原油価格の上昇はカナダドルにとってプラスです。<八代>注目点・イベントなど・BOC(カナダ中銀)の利下げのタイミングとペース。・米FRBの利下げ、日銀の利上げのタイミング。・資源(特に原油)価格の動向(資源価格の上昇はカナダドル高要因)。トルコリラ/円:3.800円~7.000円TCMB(トルコ中銀)は3月の政策会合で利上げを実施した後、4月と5月の2会合連続で政策金利を50.00%に据え置きました。TCMBは声明で「月次のインフレ(率)の基調的なトレンドが大幅かつ持続的に低下するまで、金融引き締めスタンスを維持する」と改めて表明。「今年下半期にはディスインフレが確立される」との見方を示しつつ、「インフレの大幅かつ持続的な悪化が見込まれる場合には、金融政策を(さらに)引き締める」としました。TCMBのタカ派的な姿勢はトルコリラにとってプラスと考えられるものの、トルコの実質金利(政策金利からCPI上昇率を引いたもの)は依然として大幅なマイナスです(5月24日時点でマイナス19.80%)。実質金利がプラスに転じなければ(少なくともマイナス幅が縮小していかなければ)、トルコリラには下押し圧力が加わりやすいと考えられます。TCMBの金融政策に関するエルドアン・トルコ大統領の言動には気を付ける必要がありそうです。エルドアン大統領はかつて、TCMBに利下げするように圧力を加えて自らの意向に従わない総裁を解任したこともありました。23年6月に経済チームが刷新されて以降、エルドアン大統領がTCMBの金融政策について発言することは少なくなったものの、再び金融政策に干渉するようなら、トルコリラにはさらなる下押し圧力が加わりそうです。<八代>注目点・イベントなど・トルコの実質金利のマイナス幅は縮小していくか。・エルドアン大統領は金融政策に干渉しないか。 南アフリカランド/円:7.500円~9.000円SARB(南アフリカ中銀)は23年5月に利上げを実施した後、前回24年3月の政策会合まで5会合連続で政策金利を8.25%に据え置きました。南アフリカの4月CPI(消費者物価指数)は前年比5.2%でした。上昇率はSARBのインフレ目標レンジ(3~6%)には収まったものの、目標中間値である4.5%は引き続き上回りました。SARBは政策金利を当面据え置くと考えられます。金融政策面からみれば、南アフリカランド/円は底堅く推移しそうです。5月29日に南アフリカの総選挙が実施されます(即日開票)。与党のANC(アフリカ民族会議)が過半数を割り込む場合、南アフリカ政治の先行き不透明感から南アフリカランド安材料になる可能性があります。南アフリカでは発電設備の老朽化などによって計画停電が頻発しています。停電は経済活動を阻害するため、計画停電が長引く場合には同国景気をめぐる懸念が市場で強まるかもしれません。<八代>注目点・イベントなど・SARB(南アフリカ中銀)の利下げのタイミング。・南アフリカでは5月29日に総選挙でANCは過半数を維持できるか。・計画停電が続く場合、南アフリカランド/円の下押し要因になる可能性あり。 メキシコペソ/円:8.700円~10.000円BOM(メキシコ中銀)は5月9日の政策会合で、政策金利を11.00%に据え置きました。BOMは3月の会合で0.25%の利下げを行ったものの、5月の会合では追加利下げを見送りました。BOMは声明で先行きの金融政策について、3月会合時の「入手可能な情報に基づいて決定を下す」から「“政策金利の調整”について議論するためにインフレをめぐる環境を評価していく」へと修正。ロドリゲスBOM総裁は5月13日に「6月の会合では、利下げが議論されるだろう」と述べました。次回6月27日の会合では追加利下げが行われる可能性があります。メキシコの4月CPI(消費者物価指数)は、総合指数が前年比4.65%、変動の大きい食品やエネルギーを除いたコア指数が同4.37%。総合とコアのいずれも、BOMのインフレ目標である3%(2~4%が許容レンジ)を引き続き上回りました。6月を含めて今後利下げが行われるとしても、ペースは緩やかになりそうです。その通りならば、BOMの政策金利の水準が主要国中銀(特に日銀)と比べてかなり高い状況に大きな変化はありません。メキシコペソ/円は金融政策面からサポートされやすいと考えられます。リスクオフ(リスク回避)の動きや本邦当局による為替介入(米ドル売り・円買い介入)には注意が必要かもしれません。リスクオフが強まる場合、メキシコペソなどの新興国通貨に対して下押し圧力が加わる可能性があります。為替介入によって米ドル/円が下落すれば、メキシコペソ/円もそれに引きずられると考えられるからです。メキシコの大統領選が6月2日に行われます(即日開票)。与党・国家再生運動のシェインバウム氏が当選すれば、現政権から政策が大きく変わる可能性は低いと考えられるため、大統領選の結果は材料にならないかもしれません。<八代>注目点・イベントなど・BOM(メキシコ中銀)の今後の利下げペース。・主要国中銀と比べて高いメキシコ中銀の政策金利。・投資家のリスク意識の変化。・資源(特に原油)価格の動向(資源価格の上昇はメキシコペソ高要因)。

コメント