総括

FX「11月の円は弱くはない。今週は日銀総裁が2度発言予定」

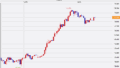

ドル円=151-156、ユーロ円=160-165、ユーロドル=1.03-1.08

通貨ごとの注目ポイント

*円「通貨10位(10位)、株価5位(6位)、11月の円はそれほど弱くはない」

(11月の円は弱くはない)

トランプ氏の大統領選挙勝利後はドル金利が上昇しドルが、先週、月間で首位。年間でも英ポンドを抜いて2位に立っている。日本円は弱くはなく、先週は5位、月間では4位と健闘している。年間では10位のままだ。ただ10位と言ってもドルとの差は9.52%、この程度の差で介入するなら、年がら年中介入が必要で、そこまで日本は特別扱いが必要な弱い存在なのかと思ってしまう。市場主義ではなく保護主義ニッポンとなる。株価の伸び悩みによるリスク回避の円高は心配だ。

(日銀総裁が2回発言予定)

今週は、日銀植田総裁が2度発言する。11/18(月)午前10時から名古屋の金融経済懇談会で、また11/21(木)午後2時10分頃、都内の「パリ・ユーロプラス・ファイナンシャル・フォーラム」で講演する。

植田総裁は、9月は「利上げ判断には時間的な余裕はある」としていた。10月末には「米経済のリスクに光を強く当てて、時間的余裕を持って見ていくという表現は不要になる」と語った。

円安圧力については「過去と比べ、為替変動が物価に影響を及ぼしやすくなっている点に引き続き留意する」、「経済・物価が見通しに沿って推移すれば政策金利を引き上げる」と述べ、従来の利上げ方針を重ねて表明した。

ただ、7月の円買い介入と利上げで年金など投資家の運用利回りは低下、7-9月期GDP、自動車産業の減益など景気も減速している。さらなる円高・利上げは再び日本経済に打撃を当たえよう。

(貿易統計と消費者物価)

今週は10月貿易統計と消費者物価に注目している。貿易赤字は原油価格の下落もあり縮小傾向にある。消費者物価は総合、コア共に若干の低下予想だ。11月製造業・サービス業PMIの発表もある。

(11月15日にドル円下落)

前回も述べたが、15日は外債の償還、利払いで円転がロンドン、NY市場で始まり、5日ぶり陰線となった。11月中旬は円高になりやすい。今年はどうか。

*米ドル「通貨2位(3位)、株価(NYダウ)6位(7位)、世界中が腫れ物に触る外交を展開」

(ポンドを抜いて年間2位へ浮上)

トランプ氏の大統領選挙勝利後はドル金利が上昇しドルが、先週、月間で首位。年間でも英ポンドを抜いて2位に立っている。米株も強い。ナスダックが年初来24.44%、S&Pが23.08%、NYダウが15.27%高だ。

ドル高、金利上昇でも株価が強いことは日本と異なるところだ。

(世界中が腫れ物に触る外交)

トランプ氏の大統領選挙の勝利で、世界の首脳が電話にて祝辞、また面談を申し入れている。こわもてのトランプ氏の機嫌を損ねて無用のトラブルを引き起こしたくないといった感じだ。まさに世界中が腫れ物に触る外交を展開している。それが世界の政治経済に好ましい展開をもたらすことはない。ハプニングには注意したい。米国は知性と資源を売る国だ。それで購買力が生まれ世界の商品を買い経済が回っている。

(力強い指標で金利上昇)

最近も力強い指標が続く。ミシガン大消費者信頼感指数、小売売上、輸入物価、新規失業保険申請などだ。表面的には弱かった雇用や鉱工業生産もハリケーンやストライキの影響だとすればいずれ回復してくる。金利が上昇するのも自然の流れだ。消費者物価・卸売物価も上昇している。今週は住宅着工、建設許可、フィラデルフィア連銀製造業、景気先行指標、製造業・サービス業PMI に注目したい。

(フェッドウオッチでは据え置き確率が高まる)

10月の消費者物価は、前年比2.6%上昇した。家賃などの住居費の上昇を背景に、伸びは前月の2.4%から加速した。インフレ鈍化に向けた進展は幾分失速しているもようで、12月のFOMCで金利を据え置くとの見方が強まり、その確率は約42%。1カ月前時点では約14%だった。2025年の利下げ期待も後退した。

(パウエル議長の任期は長い)

パウエル議長は、2026年5月の任期まで議長を務めるとした。議長は「経済情勢は極めて良好であり、利下げを急ぐ必要があるというシグナルを発していない」と発言し、米利下げ観測が後退していることもドル買いを促しそうだ。利下げを求めるトランプ氏との攻防が続く。

(対中強硬派のルビオ上院議員が国務長官に指名。トランプ氏の本意は遂げられるのか)

トランプ次期大統領は中国に対する強硬姿勢で知られるマルコ・ルビオ上院議員を国務長官に指名した。これはトランプ政権の対中政策が関税と貿易の重視にとどまらず、よりタカ派的な姿勢に転じる可能性を示唆している。

ただトランプ大統領の真意は工場を米国に戻し、雇用を増やすことだろう。高関税だけではサプライチェーンの支障をきたすだけで物価も上昇するだろう。ただ工場の米国移転は、そんなに簡単には進まず、トランプ氏の任期中には終わらない。

*ユーロ「通貨5位(5位)、株価8位(9位)DAX)、11月は弱い、年間では5位」

(ユーロは弱い。トランプ政権誕生の影響を大きく受ける)

今月のユーロは弱い。トランプ政権誕生の影響を大きく受けている。先週は9位、11月はここまで11位だ。年間では依然5位を維持している

(今週はラガルド総裁)

今週は2度ラガルドECB総裁の講演がある。その他、多くのECB当局者が講演する。現在の景気の弱さと米国の関税引き上げについてどう語るか。22日金曜日にユーロ圏消費者信頼感指数と11月製造業・サービス業PMIの発表がある。

(弱い指標)

3Q・GDP速報値は前期や予想値を小幅上回ったが、11月ZEW景況感指数や9月鉱工業生産は弱く回復感はない。

(米の関税引き上げがユーロ経済を弱体化」

ユーロ圏経済は来年初め、トランプ次期米大統領が打ち出す輸入関税策で打撃を受け、ECBが大幅な利下げに動くことが確実になる(ロイター調査)。

関税引き上げが向こう数年のユーロ圏経済に及ぼす重大な影響を及ぼすと考えているエコノミストが多い。ユーロ圏の成長が弱まり、ディスインフレの様相が濃くなるとともに、政策金利が低下していく兆しがある。ドイツ連銀ナーゲル総裁は最近、トランプ氏の関税措置が実行された場合、ドイツはGDPの1%を失い、マイナス成長に陥る恐れさえあると警戒感を示した。

(米の関税には利下げとユーロ安で対抗)

チポローネECB専務理事は、ユーロ圏経済の回復を後押しすると同時に、米国の次期政権が導入する可能性のある関税措置に備えるため、ECBは一段の利下げを実施する必要があるとの考えを示した。

米国が導入する可能性のある貿易関税がユーロ圏の経済活動と消費者信頼感に対する大きな重しになる恐れがあると指摘。関税措置に起因するディスインフレ効果はユーロ相場の低下や報復関税措置などで相殺され、結果的に輸入物価の上昇につながる可能性があるとの考えを示した。 金融政策については、利下げで投資が刺激され、生産性が向上すると指摘。

*ポンド「通貨3位(2位)、株価16位(16位)、ポンド3位に後退。雇用・GDP弱い」

(年間3位に後退)

ポンドはドルに抜かれ年間3位に後退した。ユーロ程弱くはないが月間でも9位。雇用・GDP弱くトランプ政権誕生の勢いに飲まれた。

(GDP減速)

9月のGDPは前月比0.1%減と予想外のマイナスとなった。予想は0.2%増。9月はサービス業が横ばい、製造業と建設業が落ち込んだ。 3QのGDP伸び率は前期比0.1%増で、2Qの0.5%増から鈍化した。

予想は前期比0.2%増。 増税と歳出拡大からなる大型予算案を発表し成長加速を目指すリーブス財務相にとっては苦難のスタートとなった。

(雇用悪化、賃金上昇率は約2年ぶり低い伸び)

9月失業率は4.3%で8月の4.0%から上昇した。

7-9月の賃金上昇率は前年同期比4.8%だった。2022年6月以来約2年ぶりの低い伸び。 インフレ圧力の低下が続くとの見方が強まる可能性がある。

求人数は21年5月以来の低水準。労働市場が軟化していることが一段と浮き彫りになった。

(今週は消費者物価に注目)

今週は10月消費者物価の発表で、予想は2.2%上昇で9月の1.7%上昇を上回る。コアは9月と同じく3.2%の上昇予想。また10月小売売上高や11月の製造業・サービス業PMIの発表がある

(自由貿易支持すべき ベイリー中銀総裁)

ベイリー中銀総裁は、世界経済が分断化する中、英国は自由貿易を支持し、EUとの関係を再構築すべきとの考えを示した。総裁は、英国で低迷する投資を底上げし、生産性の伸びを回復するには、リーブス英財務相が計画している企業や年金基金が保有する資本の活用とともに、貿易の自由化に向けた取り組みが不可欠だと明言した。EU離脱(ブレグジット)は、英国の貿易の流れを弱め、英国経済の潜在的な生産力を圧迫したとも指摘した。

*豪ドル「通貨6位(6位)、株価11位(13位)、対ドルで弱い。引き締め策は継続」

(強くもなく弱くもなく年間6位)

依然、強くもなく弱くもなく年間6位。11月はドル高・金利上昇・資源安で若干弱く8位。対ドルでは7週連続陰線も、対円では横ばい推移が続く。

(雇用、賃金は)

10月の雇用統計は、就業者数の伸びが鈍化。ただ、失業率は低水準にとどまり、労働市場は基調的な底堅さを維持しており、RBAが利下げを急ぐ必要性が低いことを示唆している。

就業者数は前月比1万5900人増と、前月の6万1300人増を大きく下回り、7カ月ぶりの小幅な伸びにとどまった。ただ失業率は4.1%で横ばいだった。

3Qの賃金価格指数上昇率は前年比3.5%と、2022年4Q以来の低水準となった。 賃金圧力が緩和される兆しはあるが、そのペースは非常に緩やかだ

(消費者信頼感、企業景況感もまずまず)

11月の消費者信頼感指数は94.6で、前月比5.3%上昇した。

10月の企業景況感指数は前月と同じプラス7となった。堅調な売上高と投入コストへの圧力緩和を背景に、約2年ぶり高水準に回復した。

(ブロックRBA総裁引き締め策継続)

ブロックRBA総裁は、金融政策は引き締め的であり、インフレが持続的に目標範囲に戻りつつあると確信するまで引き締め的姿勢を維持すると述べた。

RBAは現在の政策金利(4.35%)が雇用の伸びを維持しながらインフレ率を目標の2-3%に抑制するのに十分に制約的な水準と判断し、過去1年にわたり金利を据え置いている。

労働市場が堅調な中、目先の利下げの見込みは薄い。RBAはインフレ率が目標に向けて持続的に低下していると確信するまで、制約的な金融政策を維持するとしている。12月の会合で利下げする確率はわずか10%と予想。

(今週もブロックRBA総裁の講演あり)

今週は21日にブロックRBA総裁の講演がある。その他、RBA議事要旨、11月製造業・サービス業PMIの発表がある

(米豪首脳会談)

アルバニージー首相は日、トランプ次期大統領との電話会談について、貿易問題を提起したことを明らかにした。アルバニージー首相は「米国は対豪貿易収支が黒字になっているため、豪と公正に貿易することは米国の利益になると伝えた」と述べた。

*NZドル「通貨9位(9位)、株価14位(14位)、来週の政策金利は0.5%引き下げか」

(年間では9位で10位の円に迫られている)

弱含み推移。7週連続で対ドルで陰線。対円でも3週連続陰線。年間では9位で10位の円に迫られている

(製造業パフォーマンス指数は低下)

10月の製造業パフォーマンス指数は45.8で9月の47.0から低下し、7月以来最低となった。 景況改善・悪化の分岐点となる50を引き続き下回った。

最近の金利引き下げにもかかわらず、製造業部門がなお強い逆風に直面していることが浮き彫りになった。

(今週は3Q卸売物価)

今週は3Q卸売物価の発表がある。2Qは1.1%上昇。予想は0.9%上昇

(来週盛りだくさん)

来週は盛りだくさん。3Q小売売上、10月貿易収支、政策金利、 11月ANZ企業信頼感・消費者信頼感指数とある。

(政策金利は0.5%引き下げか)

年間賃金インフレ率は6四半期連続で鈍化した。経済は2Qに縮小し、3Qはさらに縮小すると予想されており、景気後退に再び陥ることになる。労働市場の緩和により、中銀はインフレ抑制から成長回復へと方向転換する中で、引き続き金利を引き下げる余地がある。11月27日の政策金利決定で2回連続の0.5%引き下げが行われ、政策金利は4.25%になると予想されている。

年間インフレ率は3Qに3.3%から2.2%に急落し、3年ぶりに目標範囲である1-3%に戻った。賃金圧力の緩和により、引き続き全体的なインフレ率は鈍化するとみられる。

シティ・オーストラリアは0.75%の引き下げを予想している。利下げの前倒しは選択肢になるだろう。「より中立に近い政策スタンスでクリスマス休暇を迎えることを意味する。これは経済が必要としているものだ」と述べた。

テクニカル分析

*ドル円「5日ぶり陰線。週足上ヒゲ長い」

日足、11月11日-12日の上昇ラインを下抜く。ボリバン2σ上限上抜きから反落。雲の上は維持。11月8日-15日の上昇ラインがサポート。7月11日-11月15日の下降ラインが上値抵抗。5日線、20日線上向き。

週足、10月28日週は2σ下限から雲の上に出る。先週も陽線ながら上ヒゲが長い。ボリバン中位越え。11月4日週-11日週の上昇ラインがサポート。7月8日週-11月11日週の下降ラインが上値抵抗。5週線上向き20週線を上抜く。

月足、10月は4か月ぶり陽線。11月も陽線スタートだが上ヒゲが長くなる。ボリバン中位を越える。5か月線下向き、20か月線上向き。9月-10月の上昇ラインがサポート。7月-10月の下降ラインを上抜いて11月はスタート。

年足、3年連続陽線。今年は介入で一時陰転するも再び陽転。ただここ3年は上ヒゲが長い=介入=ので3σ上限近くから下落。22年-23年の上昇ラインがサポート。1985年-2023年の下降ラインを上抜く。

*ユーロドル「先週末は陰線なるも上ヒゲが長い」

日足、先週末は陰線なるも上ヒゲが長い。ボリバン2σ下限。11月14日-15日の上昇ラインがサポート。11月13日-15日の下降ラインが上値抵抗。5日線、20日線下向き。

週足、5週ぶり陽線後は2週連続陰線で急落。ボリバン3σ下限に近い。雲下。4月15日週-11月11日週の上昇ラインがサポート。23年10月2日週-24年11月4日週の下降ラインが上値抵抗。5週線下向き、20週線上向き。

月足、10月は4か月ぶり陰線。今月はさらに下落し9月は雲の下、ボリバン2σ下限。4月-6月の上昇ラインを下抜く、サポートは2σ下限。9月-10月の下降ラインが上値抵抗。5か月、20か月線下向き。

年足、24年は再び陰転。22年-23年の上昇ラインを下抜く。14年‐21年の下降ラインが上値抵抗。

*ユーロ円「急落し2σ下限」

日足、2週連続で週末に急落、ボリバン2σ下限。9月30日-11月15日の上昇ラインがサポート。11月7日-15日の下降ラインが上値抵抗。5日線が20日線下抜く。

週足、2週連続陰線、雲中。先週は上ヒゲが長い。9月16日週-11月11日週の上昇ラインがサポート。11月4日週-11日週の下降ラインが上値抵抗。5週線、20週線下向き。

月足、10月は4か月ぶり陽線も11月は陰線スタート。9月-10月の上昇ラインがサポート。一時7月-10月の下降ラインを上抜くも再び下抜く。5か月線下向き、20か月線上向き。

年足、4年連続陽線。24年も上ヒゲが長くなったがここまで陽線。22年-23年の上昇ラインがサポート。08年-23年の下降ラインを一時上抜く。

本レポートは、投資判断の参考となる情報の提供を目的としたものであり、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終決定はご自身で判断されますようお願いいたしま す。また、本レポートに記載された意見や予測等は、今後予告なしに変更されることがございます。 なお、本レポートにより利用者の皆様に生じたいかなる損害についても、FX湘南投資グループグならびに株式会社外為どっとコムは一切の責任を負いかねますことをご了承願います。

FX 11月の円は弱くはない 今週は日銀総裁が2度発言予定

19日のニューヨーク外国為替市場でドル円は小幅に下落。終値は148.12円と前営業日NY終値(148.16円)と比べて4銭程度のドル安水準だった。日銀の早期政策修正観測が後退する一方、米連邦準備理事会(FRB)による早期利下げ観測は後退しており、円売り・ドル買いが出やすい地合いだった。東京市場では一時148.80円と昨年11月28日以来の高値を付けた。

米国では11日(水)発表の8月CPI(消費者物価指数)が予想通り前年同月比2.5%増まで低下したものの、住居費の伸びが前年同月比で5.2%増に加速するなどサービス関連の物価高がいまだに続いていることが判明。

陽線引け。一時161.86円と、昨年11月30日以来の水準まで上昇した。しかし同29日以来の162円台回復を目前に足踏みしている感がある。目先のすう勢を示す5日移動平均線を割り込む調整も想定して臨みたい。同線は本日161.08円前後で推移。上昇が予想される一目・転換線159.82円が切り上がって下支えになれば地合いはより底堅くなってくるとみる。

小陰線引け。148円台に達してから伸び悩み気味となっている。先週末は昨年11月28日以来の高値148.80円まで上昇する場面もあったが押し返された。

一時は4.1957%前後と昨年12月13日以来の高水準を記録した米10年債利回りが4.11%台まで低下したこともドル売りを誘った。

11日(水)に日銀の中川順子審議委員が秋田市での講演で、経済や物価の動向に応じて「金融緩和の度合いを調整していくことになる」と述べ、政策金利のさらなる引き上げを否定しなかったことも円高につながりました。

19日11:27 鈴木財務相 「為替はさまざまな要因で決定される」 「為替市場の動向に注視していきたい」 「新NISAだけに為替の変動要因を求めることは困難」 「為替相場はファンダメンタルズを反映して安定的に推移すること重要」 「日銀金融政策決定会合に対しては、 政府として前もって期待を申し上げることは控える」

ユーロ円も反発。終値は161.47円と前営業日NY終値(161.15円)と比べて32銭程度のユーロ高水準。東京時間に一時161.86円と昨年11月30日以来の高値を付けたものの、欧州時間に入ると一転下落。19時30分前に一時160.82円と日通し安値を更新した。

陽線引け。97円台でじり高となっている。一時97.80円と、11日に伸び悩んだ際につけた高値に並ぶ水準まで上昇した。頭打ちとなり同水準が強いレジスタンスになるリスクもあるが、5日線の上昇をともなう上向きの流れが続くとみる。現行のレンジを上放れれば、昨年11月24日高値98.54円や同年高値98.62円といった水準も視野に入ってくる。

こうした中、金融市場では日銀が12月18、19日の決定会合で利上げするとの見通しもじわりと高まっている。ブルームバーグによると、金融市場の動向から算出される12月会合での0.25%幅での利上げの確率は、日本時間1日午前11時段階で33.2%。30日時点の24.4%から高まっている。

日銀の早期政策修正観測・FRBによる早期利下げ観測の後退を背景としたドル買い・円売りの流れが続いており、ドル円は底堅い動きが予想されるが、明日の日銀会合の結果と植田日銀総裁の会見を見極めたいこともあり、本日は様子見ムードが強く調整手動の動きにとどまりそうだ。今月末の30-31日に米連邦公開市場委員会(FOMC)に向けて先週末からブラックアウト期間に入ったが、ウォラーFRB理事やボスティックアトランタ連銀総裁などFRB高官から早期利下げ観測をけん制する発言が先週も相次いだ。今週の日銀金融政策決定会合では、現状維持がコンセンサスとなっている。本日のドル円は148円を挟んでの小動きが見込まれるも、日銀の政策イベントを無風で通過すれば心理的節目の150円の大台が視野に入りそうだ。

コメント