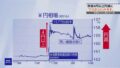

4日の日経平均は3日続伸。終値は27円高の39276円。

東証プライムの騰落銘柄数は値上がり326/値下がり1280。三菱重工や川崎重工など防衛関連が大幅高。大和証券から中小型防衛関連に着目したリポートが出てきており、新規カバレッジが入った東京計器や日本アビオニクスが買いを集めた。ゲーム株の一角が強く、ソニーGが年初来高値を更新。任天堂は上場来高値を更新した。ファーストリテイリングやニトリHDなど月次を発表した銘柄に強く買われる銘柄が多く、良品計画は7%を超える上昇となった。

一方、レーザーテックやディスコなど半導体株の一角が軟調。ホンダ、SUBARU、マツダなど自動車株が大幅安となった。サンリオは上場来高値を更新するも、失速して3%を超える下落。みずほFG、三井住友、三菱UFJなど銀行株が弱かった。ユーロ円建てCBの発行が嫌気されたホシデンが急落した。

本日、グロース市場に新規上場したTMHは、高い初値をつけたものの、終値は初値を下回った。

日経平均は方向感が定まらなかったものの3日続伸。前場は弱かったが、後場に入って日銀の12月の利上げ観測が後退するといった話がフワッと出てきて、その真偽がはっきりしない中で値を戻した。プライムの値下がり銘柄が1000を超えたにもかかわらず上昇したという事実を、効率的に上げたと捉えるか、中身が伴っていないと捉えるかは判断の分かれるところ。それでも、きょうのようにプラス圏とマイナス圏を行き来しながら最終的にプラスで終えると、売りを仕掛けることへのリスクが強く意識される。踏み上げ相場が発生しやすい環境が整いつつある。

・提供 DZHフィナンシャルリサーチ

見通し 株式明日の戦略39000円は割り込まずプラスで終了 下振れ懸念が大きく後退

ミスミグループ本社 2023年3月期第1四半期決算では、売上高は中国におけるロックダウンや原材料費高騰を理由に前年同期比2.4%増、営業利益は同1.6%減となりましたが、通期見通しは前期比10.2%増収、9.7%増益を据え置いています。同社の精密機械部品・FA部品は豊富な品揃えと、例え部品1点からでも短期納入(平均2日以内)できることから、顧客製造業の圧倒的な支持を受けています。工場にとって生産ラインの故障によって製造停止することは大きな損失につながりかねないため、生産ラインを構成するこれらの機械部品が必要なときにすぐ入手できる同社サービスは高い付加価値があると考えられます。また、同社はMeviy(メビー)と呼ばれる特注の機械部品に関する即時見積もり、即時加工・出荷する独自のサービスにも注力しており今後が楽しみです。過去10年、20年の営業利益伸び率が年率平均でそれぞれ12.1%と12.5%、過去5年の平均ROEは11.6%です(前期実績ROEは14.3%)。

いよいよ明日(5日)に米大統領選挙が行われます。日本時間で6日の昼頃に大勢判明とのことですが、僅差の場合は票の数え直しなど時間がかかり、混乱もあり得る点には注意でしょうか。 まぁ余程の僅差でなければ、逆転は無理だよねという見方になり、数え直しのあっても2020年のようにあっさりとバイデン勝利が織り込まれて株高、という流れになりがちですからね。 とにかく、マーケットは不透明な状況を嫌がるので、決まってしまえばなんだかんだ株は上がりやすいでしょう。為替は少し先を見ると、トランプの政策が矛盾だらけなので見通しは難しくなりますけどね。まぁその時その時でトレードしていくしかなさそう。 というわけで、今日...

運用成績が振るわなかった要因はいくつかありますが、最大の理由は当ファンドで組み入れているグロース株が、金利上昇により株価バリュエーションの切り下がりに見舞われたことです。この点については、2022年2月の月次報告書でキーエンスなどの事例をあげてご説明しました。 グロース株の場合、長期金利の上昇局面では将来見込まれるキャッシュフローの現在価値が目減りするため、株価の下押し要因となります。しかし、当ファンドではグローバルで成長が期待できる企業に投資し続けることが、人口減少が続く日本で最も有効なアプローチだと考えています。世界を舞台に成長できる企業であれば内需型企業に比べて潜在市場規模が遥かに大きいため、息の長い業績拡大が期待できます。キーエンスの現在の株価は2021年の過去最高値から3割程度調整した水準にありますが、同社の中長期的な成長見通しは大きく変わっていないと考えられます。これまでの年率10%超の利益成長が継続すれば、3~4年程度で下落分を取り戻せる計算になりますが、それまでは辛抱が求められると考えます。 一方でPER(株価収益率)切り下がりリスクがあまりなく、ファンドの絶対リターンを牽引してくれるであろう銘柄も存在します。今後バリュー株からグロース株への変貌を遂げると期待される日立製作所などです。当ファンドでは2021年に会社業績予想を前提にPER10倍程度の局面で同社に新規投資を行い、現在でも割安であると考えています。未だ製造業主体の企業として、原材料コスト上昇、半導体不足、中国におけるロックダウンなどの影響で短期業績の大きな成長は期待しにくい状況ですが、ルマーダ事業を通じてビジネスモデルの構造変化が進むことで、中長期で利益の継続成長とバリュエーションの切り上がりの可能性があると当ファンドでは予想しています。 三菱商事も、2022年末時点のPERは一桁台、PBR(株価純資産倍率)は1倍割れと長らくバリュー株としてレッテルを貼られていますが、当ファンドでは総合商社を世界中に人的ネットワークを持つ投資事業会社であると考えております。今日の彼らのバランスシートは世界的にも珍しい事業資産ポートフォリオを有しています。これら資産の積み上がりが総合商社の本源的価値の増加につながり、ひいては一株当たり純資産価値の成長に反映されると考えます。例えば、三菱商事の一株当たり純資産価値は過去5年、10年、15年、20年でみても一桁後半から10%前後の年率成長を達成しています。このことから、当ファンドでは三菱商事を成長性のないバリュー株ではなく、割安に放置されたグロース株であるとみています。

粉飾決算疑惑のあったスーパーマイクロ(SMCI)の監査法人が誠実さがないとの理由でブチギレ辞任、−33%を超える急落!AMDも今期の決算は予想を上回ったものの、来期のガイダンスが弱かったことで−11%の下落。 さらに、昨日発表されたマイクロソフト(MSFT)も来期見通しが予想を下回り、時間外で−4%の下落から、−6%の下げとなっています。 メタ(META)は今期、来期ともに予想を上回りましたが、AI関連の投資が引き上げられたことで、コスト増をカバーできるほどのリターン、広告収入で賄えるのか、といった懸念から売られて−4%となりました。 今朝発表されたアマゾン(AMZN)の決算はクラウドサービス...

当ファンドではマクロ経済のデータや見通しのみを投資判断の材料とはしません。あくまで個別企業のビジネスが株主にとって魅力的であるかを見極めて投資をします。しかし日本の大型株を中心に投資する以上、経済の見通しに対して何らかの見解を持って運用にあたることは大切だと考えます。2023年11月の運用コメントで触れたとおり、当ファンドが考えている日本株市場における今後の重要な時代認識は「インフレの常態化」と「金利の正常化」です。短期的にはインフレや金利の落ち着きが見られたとしても、長期的には株式市場が想定しているよりも国内インフレが上振れる可能性が十分あるという前提に立っています。そうなれば長期金利にも上昇圧力がかかるでしょう。このような環境下では、当ファンドではグローバルでビジネスを展開する国際優良銘柄、およびグローバル企業でありながらも国内金利上昇(金利正常化)の恩恵を受けるような銘柄が投資対象として魅力的であると考えています。

株に関しては、買い遅れていた人のチャンスが来そうな気がします!というわけで、FOMCについての最終結論、トレード戦略を解説していきますので、よろしくお願いします。 発表はFOMC(米連邦公開市場委員会)の金融政策(利下げ幅)や金利見通し(ドットチャート)が、日本時間19日午前3:00で、パウエルFRB議長の記者会見が3:30からとなります。 FOMCの注目ポイント3点!初動は利下げ幅が影響しそう基本的に注目点は3つで、①今回の利下げ幅、②ドットチャート(年内の利下げ幅)、③パウエルFRB議長の会見となります。 ①の利下げ幅については、0.25%になるか、0.50%になるかといったところです。ま...

(長期で魅力的なビジネス) 同社が展開する損保ビジネスは、海外での成長余地が膨大にあること、また成熟化している日本国内では高水準で安定した利益が生み出されていることから、「魅力的なビジネス」であると当ファンドでは考えております。同社が経営指標として重視する修正ROEは12.7%(2022年3月期実績。会計上のROEでみても10.9%)と、資本収益性も日本企業の平均を上回っています。 日本国内における損保産業は自動車保険、火災保険ともに広く普及している結果成熟化が進んでおり、高い成長性を求めるのは難しい環境にあると考えます。しかし同社は海外の保険会社買収により、平均して年率一桁半ばの利益成長率をこれまで実現しています。 この買収戦略を可能にしているのが、過去20年でメガ損保3グループを中心に進んだ国内業界再編による市場寡占化(=高い参入障壁)と、豊富な含み益を持つ政策保有株の存在です。寡占化によって国内市場で潤沢な利益が生み出されるようになったことに加え、以前は非効率な金融資産と見なされていた政策保有株も、今日では売却資金化によって戦略的活用が可能となりました。政策保有株は、世界的にも珍しい日本のメガ損保独自の競争優位性となっています。同社の政策保有株の規模は、今日現在でも時価2.4兆円程度に上ります。このうち、毎年の売却資金額は年1,000億円規模です。 生み出されたこれらの資金は、海外企業の買収だけでなく、継続的な自社株買いにも活用されます。会計上、政策保有株の未実現利益の変動は貸借対照表の純資産の部(その他有価証券評価差額金)に反映されますが、日本の株式市場が好調な場合、未実現利益の拡大によって当期純利益の増大を伴わずに純資産が膨れ上がることを意味します。同社は政策保有株の売却資金を自社株買いにまわすことで、分母である資本面からもROEを高めることが可能なポジションにあると考えます。 自社株買い・消却によるメリットは、一株当たり利益の引き上げにもつながります。同社の中期経営計画の主要な目標は「修正純利益CAGR(年平均成長率)+3~7%」ですが、継続的に自社株買い・消却を進めることで、「一株当たりの分け前」が増えることになります。過去の実績を鑑みると、今後も一株当たり利益の伸び率は、当期純利益全体の成長率よりも1.5~2.5%程度高くなることが予想されます。従って、持続性のある一株当たりの利益成長率見通しは保守的に見ても一桁半ばから後半とみなすことができると考えます。同社の自社株買いは2017年3月期以降、少ない時でも年500億円、多い時で年1,500億円実施しています。 このように同社は、会社の利益全体を引き上げる効果がある海外買収案件が見つかればM&Aに、なければ一株当たり利益を引き上げる効果がある自社株買いに資金を活用することで、最適な資本配分を行っているのです。当然、自社株買いも自社の株価水準が割安であるかどうかが実施の判断基準となります。 さらに同社は成長投資に資金を振り向けてもなお、潤沢なキャッシュフローが手元に残るため、配当性向の継続的な引上げも行っています(2017年3月期実績:配当性向36%、一株当たり配当金140円、2023年3月期計画:同50%弱程度、同300円)。現在の中期経営計画における2024年3月期の配当性向目標は50%です。2022年6月末時点の株価だと配当利回りは4%前後になるため、同社株を保有することによる期待リターンは下記の通り年率一桁後半から10%前後となると考えます。

東京海上ホールディングス 2023年3月期第1四半期決算では、正味収入保険料は前年同期比11.2%増と北米を中心とする海外事業を牽引役に好調ですが、修正純利益は国内における季節はずれの自然災害発生(雹害)などにより通期計画に対して進捗率は25%と例年に比べてスローな出だしとなりました。近年、日本では異常気象などで頻発する自然災害を理由に、積極的な保険料の引き上げが可能となっています。長年かけて進んだ国内の業界再編により3社のメガ損保に集約されたことから保険料率決定権が強化されたのが主因と思われます。よって同社を始めとする損保会社の中長期的な見通しは明るいと、当ファンドは考えます。また同社は北米のスペシャリティ保険事業を中心に海外比率が連結全体の半分近くを占め、保険リスクのグローバル分散が図られているのも魅力です。通期純利益見通しについては、この北米事業の計画を上回る好調もあるため期初見通しを据え置いています。同社の修正純利益を前提としたROEは過去5年平均で9.6%ですが、近年の利益水準の上昇、継続的な自社株買い・消却により前期実績は14.4%と高い水準にあります。また当年度の一株当たり配当金は300円と前期比約18%増です(配当利回り約4%)です。同社の配当原資は過去5年の平均修正純利益がベースとなっており、同水準が切り上がっていくことで継続的な増配も期待されます。

一部で1ドル=160円の声も上がっていますが、さすがにそのハードルは高いかなと。まぁゼロではないですが、基本的には相当難しいという話にはなるでしょう。 気が早いw とはいえ、中長期的に見れば円安・ドル高に回帰しやすく、再び160円からさらに上というのは、十分考えられるでしょう。 では、短期的にはどうでしょうか?今日の植田日銀総裁の発言を受け、再び円売りが強まっており、1ドル=145円に迫る場面もありました。 なので、今日は目先で150円達成の条件や今後の展望、戦略について簡単に解説していきますので、よろしくお願いします。 米国の強い経済指標が絶対条件!利下げ見通しに変化が必要まず、米国の経済指...

いよいよ明日23日の午前5:20にエヌビディア(NVDA)の第1四半期決算(2-4月期)決算が発表されます。世界が注目する大イベントだけに、まずはこの数字に注目しましょう。特に米国株に関しては、この決算で全てが決まると言っても過言ではありません。 コンセンサス予想は売上高が246.5億ドル、EPS(1株あたり利益)が5.59ドルとなっています。まぁエヌビディアは売上高もEPSも予想から10%以上は上回ってくるのが常なので、ハードルとしては売上高が270億ドル、EPSは6ドル近い数字が求められるように思います。 もちろん、このほかに来期のガイダンス(見通し)も非常に重要にはなるわけで、現段階では...

リクルートホールディングス 2023年3月期第1四半期決算では、売上収益は前年同期比26.8%増、調整後EBITDAは同15.9%増と当四半期は好調な決算が続きました。しかし、経営陣は主力のオンライン求人広告事業(HRテクノロジー部門)について、金利上昇に伴う景気減速感の台頭で7月以降に売上伸び率にも減速の兆しがでてきていることを認めており、通期の見通しは慎重に見たほうが良さそうです。とはいえ、同分野における同社の市場シェア・競争力ともに圧倒的と言われており(同社の2022年3月期決算説明会によると2021年の人材マッチング市場は前年比64%成長に対し、同社の売上増加率は100%以上)、労働市場環境が正常化すれば力強い成長力が戻ってくる可能性は高いと思われます。また国内で販促メディアを手掛けるマッチング&ソリューション部門では、コロナ終息後の経済再開に伴い成長軌道への回帰が見込めます。加えて、近年は顧客企業(飲食店、ヘアサロン、小売店など主に零細のパパママストア)の業務効率化を支援するためのSaaS(Software as a Service、ソフトウェアをインターネット経由で利用できるサービス)ベースのソリューション「Airビジネスツールズ」に注力しており、今後の牽引役になることも期待されます。同社の利益水準は過去5年でほぼ倍になっているうえ、同期間の平均ROEは18.8%と日本の上場大企業のなかでは屈指の水準です。

2022年9月の月次報告書において、当ファンドでは、企業が実際にビジネスを運営する際に使用している資本に対してどれくらいの利益を生み出しているかをみる指標としてROE(株主資本利益率)よりもROCE(使用資本利益率)が有効であるとお伝えしました。なぜなら高いROEは、株主資本を意図的に過小にすることで比較的容易に達成できてしまうからです(過小資本の企業は財務リスクが高くなるので必ずしも望ましいと言えません)。しかし、なかには株主資本が非常に分厚くても高いROEを実現している企業も存在します。その一社が、当ファンドが最近新規投資したHOYAです。 光学ガラス部品メーカーである同社は、日本のなかでも極めて収益性の高い製造業です。手掛けている製品は半導体製造に欠かせないマスクブランクスやハードディスク用ガラス基板といったハイテク部材、メガネレンズ、コンタクトレンズといった生活必需品、および眼内レンズや内視鏡といった医療用製品など多岐にわたります。 同社が素晴らしいのは過去5年平均ROE19.9%、同10年平均17.9%、同15年平均16.4%、同20年平均17.6%と、どの時間軸でみても日本企業の平均を大幅に上回る高い資本収益性を誇るところです。同社は自己資本比率が平均7~8割という分厚い資本構造にも拘わらずこれを達成しています。また営業利益は2008年金融危機以前のピークから2022年3月期にかけて約2倍に成長、過去10年の一株当たり利益成長率は年率16%です。 ではどのように経営陣はこれを達成しているのでしょうか?一つ目は、手掛けている製品の利益率が非常に高いということです。最先端の半導体製造に使われるEUVマスクブランクスは世界シェア7割程度、ハードディスク用ガラス基板に至ってはシェア100%と言われています。このため同社は価格決定権が強く、これら製品の営業利益率は5割を超え、大きな超過利潤を得ることができていると考えます。同社の基本的な事業戦略に「小さな池の大きな魚」という考え方があります。これはニッチ市場において圧倒的なシェアを獲得すれば、高い利益率を確保できるという意味です。実際、マスクブランクス、ハードディスク用ガラス基板などは世界市場規模が1000億円~1500億円程度の「小粒」な分野です。しかし、これらの市場は成熟産業ではありません。今後市場拡大が続くことで同社の売上成長が期待されます。 二つ目は、生産設備などの資産効率が高いということです。同社のキャッシュフロー計算書を時系列で見ていくと、多くの年度において設備投資額が減価償却を下回っています。このため2008年3月期時点で1,522億円あった有形固定資産(純額ベース)は、2022年3月期においても1,697億円と微増に留まっています。それにも拘わらず、同社の連結売上は4,816億円から6,614億円へと約4割増えているのです。これは同期間にかなり効率的あるいは価格競争力のある経営が行われていたことを意味します。実際、同社は設備投資の経営判断を行う際、確度の高い顧客企業の短中期的な需要見通しのみを前提に生産能力増強を行うように心掛けています。このため、生産設備の稼働率は常に8割程度とフル稼働に近い状況が維持されています。 三つ目は、時代を通じて事業ポートフォリオの取捨選択を行っている点です。同社は1941年の創業です。当初はクリスタル食器製造を行い、その後1960年代にメガネレンズ、1970年代にコンタクトレンズ、半導体マスクブランクス、1980年代に眼内レンズ、1990年代にハードディスク用ガラス基板、2007年には内視鏡(ペンタックス㈱を買収)など、それぞれ有望市場と思われる分野に参入しています。一方で、2009年には祖業ともいえるクリスタル事業から撤退、2010年にはHDDガラスディスクのメディア事業から撤退(現在は基板事業に特化)、2011年にはペンタックス㈱買収時に取得したデジタルカメラ事業を売却するなどをしています。これによって常に収益性が高く、将来の展望が明るい製品群を維持し続けていると考えられます。 四つ目は、余剰資金を活用した自社株買い・消却によって株主資本の過度な膨張を防いでいるという点です。高い競争力からこれまで継続的に高水準の利益を生み出し、例えば同社の自己資本比率は2008年3月期の57%から2015年3月期に81%へと上昇しましたが、それ以降は自社株買いを定期的に行うようになっており、同比率は80%前後で安定推移しています。自己資本比率8割というのは同社の潜在的な事業リスクに対して過剰だとも言えますが、少なくとも高いROE維持の妨げともなりうる、必要以上の自己資本の積みあがりは抑えられていることがわかります。また自社株買いを行うようになって以降、一株当たり利益の成長率は当期利益全体の成長率を約1%強上回る状況が続いています。これは定期的に買い入れた自社株の消却を行なっているためです。 最後に同社はガバナンス面でも先進的な会社であることが広く知られています。社外取締役を置くようになったのは1995年と早く、また2000年代初頭には半数以上が社外取締役となるよう定款に定められています。経営の執行と監督の分離がしっかりと行われている模範のような会社と考えます。

パウエルFRB議長は週末の雇用統計をカンニングでもしているのか…。とにかく、昨夜の「利下げを急がなければならないと感じているわけではない」というコメントを受け、利下げ期待の剥落からドル高・米国株安となりました。 ただ、時間が進むにつれて徐々にパウエルFRB議長の発言は、見通しに対して自信を示したものと受け止められるようになり、結局は金利高でも米国株反発という流れに。 日経平均はまさにジェットコースターですが、今日(10月1日)はドル円の上昇を受けて、円指数ベースでの上昇といった感じでしょう。ドル円が1.5%上がったから、日経平均も1.5%上がるみたいな感じです。 パウエルFRB議長の発言の真意...

この世の全てを支えるエヌビディア決算は日本時間21日午前6:20発表予定です。もちろん、私も早起きして待機、すぐに相場解説と決算についてまとめる予定です。 まぁエヌビディアの決算にサプライズはないでしょうけどね。内部情報が筒抜けとは言わないまでも、エヌビが決算を外したら相場全部が終わりかねないので、各証券会社が相当インサイダーに近い情報を仕入れながら、相場を張っているわけで。 そういった意味で、決算前に極端な上げ下げがないという時点で、まずまず想定に沿った決算が発表される可能性は高いのかなと。 よってサプライズがあるとすれば、ガイダンス(見通し)なのですが、TSMC(台湾セミコンダクター)のガ...

当ファンドでは最近、東京海上ホールディングスへの新規投資を行いました。新規銘柄の組み入れは、昨年の日立製作所以来となります。 東京海上ホールディングスは、1879年に日本初の損害保険会社として創業しました。同社は国内のメガ損保グループ3社のなかでも最大手であり、保険引受事業の収益性を示すコンバインドレシオも安定して業界トップ水準にあります。 当ファンドでは、同社への投資によって株主が得られるリターンとして年率一桁後半から10%前後が長期間にわたって期待できると考え、投資を行いました。この「年率一桁後半から10%前後」の期待リターンは、当ファンドで組み入れている高成長銘柄群の期待リターンと遜色ない水準ですが、両者のリターンの源泉には大きな違いがあると考えています。高成長銘柄群の株価押し上げ要因は、年率一桁後半から10%前後が見込まれるビジネスそのものの利益成長率に主に依存しています。例えば、毎年事業利益が10%成長すると株価が10%上昇する、といった具合です。そして配当利回りは相対的に低く、自社株買い・消却による一株当たり利益の押し上げ要因は小さいのが特徴です。 一方、東京海上ホールディングスは、ビジネス全体の利益成長率見通しこそ年率一桁前半から半ばとやや低めですが、相対的に配当利回りが高く、継続的な自社株買い・消却による一株当たり利益の押し上げ要因が大きいのが特徴です。後述するように、これら3つの要因(利益成長率、自社株買い、配当利回り)を合計すると「一桁後半から10%前後」が年率期待リターンとなります。PER(株価収益率)などでみた株価指標も現在の日本の株式市場平均に比べ安く、バリュエーションの切り下がりリスクも小さいと判断しています*1。*1 会計上の当期純利益をベースとしたPERでみても13倍程度、同社が経営指標としている修正純利益*2をベースとするとPER10倍程度と割安にとどまります。*2 修正純利益とは当期純利益に、保険ビジネス特有の異常危険準備金、危険準備金、価格変動準備金などの年度繰入額を足し戻したうえ、企業買収に伴って発生する無形固定資産の定期償却額やその他評価性引当金を足し戻すことで計算されるキャッシュフロー利益に近い概念です。損保各社が使っている同利益指標は、より適正な資本効率(修正ROE)を示したり、配当原資を計算する根拠になっています。

コメント