13日の日経平均は5日ぶり大幅反落。終値は378円安の39470円。

日経平均は大幅安となったが、週間では約379円上昇した。木曜まで4日続伸して金曜に大きく下げるというのは、先週とまったく同じパターン。先週は週末値(39091円、12/6)で39000円を上回り、今週は取引時間中に4万円を上回った。着実に水準を切り上げている。

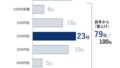

きょうはグロース250指数の動きが良かったが、チャートを見ると630ポイントどころにテクニカルの節目が多くあり、これらより上で推移している。来週の新興市場を見る上では、FOMCと日銀会合の結果を確認するのが木曜19日となり、大型株に手がけづらさが出てくることはプラスの材料。FOMCでは利下げが濃厚であるだけに、米国株が買われた際に大型株ではなく新興銘柄に資金が向かう可能性がある。一方、IPOがラッシュとなることで、既存の新興銘柄ではなくIPO銘柄に資金が集中する展開も想定される。年末年始のタイミングで新興銘柄の売買が盛り上がってくるかどうか、来週のグロース250指数の動向が大きく注目される。

【来週の見通し】

一進一退か。FOMC(12/17~18)と日銀会合(12/18~19)が注目のイベント。ただ、FOMCでは0.25%の利下げに対する織り込みがかなり進んでいる。2025年はトランプ新政権になることもあり、会合後のパウエルFRBの会見ではリップサービスは期待しづらい。FOMCはノーサプライズだろう。日銀会合は各種報道から、今回は利上げなしとの見方が強まっている。そうであれば日本株にはプラス材料だが、会合後の植田総裁会見を見極めるまでは上値追いには慎重になると思われる。総裁会見は19日の引け後で、木曜までは方向感が定まりづらい。日銀会合を通過した後は、年末に向けて市場参加者の減少も予想される。下では押し目買いが期待できる一方、上では利益確定売りが出やすく、週を通して強弱感が交錯すると予想する。

【今週を振り返る】

堅調となった。日経平均は9日から12日まで4日続伸。前の週に発表された米11月雇用統計は強弱入り交じる内容で、12月のFOMCでは利下げが実施されるとの見方が強まった。そして、その見方は11月消費者物価指数(CPI)を確認してさらに強まった。12日はCPIを受けたナスダックの大幅高や円安進行を好感して大幅上昇。取引時間中には10月15日以来、約2カ月ぶりに4万円を上回った。いったんの到達感も出てくる中、13日は米国株安を受けて大きく下落したものの、週間では上昇した。日経平均は週間では約379円の上昇となり、週足では2週連続で陽線を形成した。

【来週の予定】

国内では、10月機械受注、10月第三次産業活動指数(12/16)、20年国債入札(12/17)、日銀金融政策決定会合(~12/19)、11月貿易収支、11月訪日外客数(12/18)、植田日銀総裁、定例記者会見(12/19)、11月全国消費者物価指数(12/20)などがある。

海外の経済指標の発表やイベントでは、中国11月鉱工業生産、中国11月小売売上高、米12月ニューヨーク連銀製造業景気指数(12/16)、FOMC(~12/18)、米11月小売売上高、米20年国債入札(12/17)、パウエルFRB議長、定例記者会見、米7-9月期四半期経常収支、米11月住宅着工件数、米11月建設許可件数(12/18)、米7-9月期四半期GDP個人消費・確定値、米12月フィラデルフィア連銀製造業景気指数、米11月中古住宅販売件数、米10月対米証券投資(12/19)、米11月個人消費支出(PCEデフレーター)(12/20)などがある。

(小針)

・提供 DZHフィナンシャルリサーチ

見通し 株式明日の戦略今週も4勝1敗で週間上昇 来週は中銀イベントに注目も一進一退か

先週から4日までの米国株は主力企業の決算発表動向に左右される展開となりました。特にマイクロソフト(MSFT)やメタ プラットフォームズ A(META)の業績見通しをネガティブ材料視して先月末にはハイテク株が大きく売り込まれました。また、半導...

コメント