P&Fでは~

変化なしです。

昨日は、PMIがいろいろな国で出ましたがサービスは改善も製造業が軒並み弱い結果でした。

これはどうなのか?

製造業が悪いとやはり景気減速という方向に向かっているような気がしてます。

NY連銀なんかは、かなり悪い結果でした。

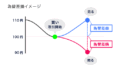

FOMCは、やはり予想通り利下げという感じです。

結局は、各国予想通りの金利となりその後の中銀総裁の発言で相場が動きそうな感じですね。

しかし、それでも「データ次第」が定番になってきそうで動きづらいのかもしれません。

英中銀のベイリー総裁は何か言ってしまいそうな気もしますが・・・。

今週で大方の取引をしないという人が増えるような気がします。

思わぬ動きに注意しながら今年を締めくくりたいところです。

(個人的な見解ですので、投資は自己責任でお願いします。)

12月17日 金融政策は各国総裁発言次第

金融庁のほうで金融重点強化プログラムの策定が進んでいると思うが、ペイオフ解禁後の金融行政のあり方について、総裁の見解を改めて伺いたい。

定率減税の縮小等で、これから家計の負担が増えることになると思うが、これは明らかにデフレ圧力を強めることになるかと思う。一方で、日本銀行としてはデフレ克服を最優先として金融政策を行っているわけだが、こうした財政政策との整合性をどのようにお考えか。

まだ、このプログラム自体、金融庁においてどこまで固まったのか、いつ発表されるのか、ということを承知していないので、内容について私からコメントすることは差し控えたいと思っている。経済財政諮問会議では、伊藤大臣から大きな方向性について既に1回ご説明があって、委員会のメンバーで一度議論したことがあり、私も発言させて頂いた。

これはつい先般、名古屋においても確か記者会見でご質問があった点かと思うが、私の認識は、ペイオフ全面解禁後の日本の金融の姿というのは、不良債権問題に悩んだ以前の、昔の金融の姿に戻るのではないということである。この点が非常に重要である。以前のように金融機関は一行といえども破綻しない、凪のような金融市場に帰るわけではない。企業が新しいビジネスに積極的にチャレンジしていくことに対して、寸分違わぬ質の高い金融サービスをいずれかの金融機関が提供していくということになれば、金融機関は様々な新しいリスクを取りながら、投資もし、サービスの提供もしていくということであるから、金融機関の破綻は、今後は個々にはあり得る。ここに大きな認識の変化が必要である。但し、システミック・リスクは起こさない。この点が非常に大事で、金融行政も、レンダー・オブ・ザ・ラスト・リゾート(最後の貸し手)機能を持っている我々も、システミック・リスクを起こさないという点では相当緊張感を持って臨んでいかなければならないと思う。しかし、だからといって個々の金融機関の経営に深く関与するというやり方は急速に修正していかなければならない。経営の自己責任に大きく委ねていくということになると思う。

▶金融用語集 「金融政策決定会合」

SMBC日興証券の丸山義正チーフマーケットエコノミストは「今回の総裁の発言から、12月の利上げに前のめりではないと感じた」と話した。大和証券の南健人エコノミストも「基本路線は変わっていないが、強く利上げを示唆する内容ではなく、利上げに消極的な印象を受けた」と語った。

名古屋市での金融経済懇談会の後に記者会見した。次回の12月会合で利上げを決める可能性について問われ、否定はしなかったものの、10月会合後の記者会見と同様の発言にとどめた。

記者会見の前に開いた金融経済懇談会では、植田総裁は利上げを継続していく姿勢を改めて示した。「経済・物価の見通しが実現していくとすれば、引き続き政策金利を引き上げ、金融緩和の度合いを調整していく」と言明した。

政府あるいは金融庁のほうでご検討になっておられる金融重点強化プログラム──本日も一部報道があったようであるが──については、今年の6月に発表された「基本方針2004」の中で、来年度以降、ペイオフ全面解禁後の金融行政の方向性を示すものとして打ち出されて、その後、その具体的な検討が進められているものだと承知している。

不良債権問題が峠を大きく越えて、金融機関は押並べて自己資本を前向きに使えるようになってきており、ペイオフ全面解禁後、金融機関は、新しいサービスで企業の前向きな活動を十分後押しできるような姿でサービスを提供していかなければならない。その場合の金融機関の行動原理というものは、相互の競争を重んじながら、質の高い金融サービスを提供していくということにポイントが絞られていくと思う。従って、金融行政あるいは私どもの考査・モニタリング等の機能を通じた個々の金融機関へのアプローチの姿勢というものは、これまでとペイオフ解禁後とでは、かなり変えていかざるを得ない。金融機関自らの競争力構築のための努力、イノベーションの努力、また競争力構築のための一つの系となりえると思う合併再編等──本日の記事によるとコングロマリット形成という話もあるが──、新しい競争のメカニズムを個々の金融機関がどうやって作っていくかということの一環として、そうした努力を金融行政あるいは日本銀行のアプローチが後押しできるように視点を切替えていかなければならないと思う。

雇用・所得環境をみると、感染症の影響が続く中で、弱い動きがみられている。雇用面では、労働力調査の就業者数は、対面型サービス業における非正規雇用者の減少を主因に、前年比-1%台前半の減少が続いている。一人当たり労働時間は、宿泊・飲食などではなお大きめのマイナスにあるが、全体としては、マイナス幅が縮小傾向にある。労働需給面では、有効求人倍率は、ここ数か月は求人数の持ち直しを主因に、下げ止まっている。短観の雇用人員判断DIは、6月に「不足」超幅が大幅に縮小したあと、12月は、経済活動の持ち直しを反映して、再び「不足」超幅が拡大している。労働力率は、4~6月に非労働力化した人々が再び労働市場に参入する動きが続いており、緩やかに上昇している。完全失業率は、緩やかな上昇傾向にある。名目賃金は、所定外給与の減少を主因に、下落している。先行きの雇用者所得は、当面、既往の企業業績の悪化にややラグを伴うかたちで、はっきりとした減少を続けると見込まれる。

日本銀行の政策委員会が金融政策運営を討議・決定する会合で、年8回開催される。会合終了後には直ちに決定内容が公表される。

日本銀行はもちろんデフレ克服ということを最優先に政策を行っているが、そこだけを見ているわけではないこともまた事実である。現に、デフレ克服の過程で民間部門の構造調整の進展ということを非常に重視しながら、デフレ脱却へのパスというものを想定して、着実にそれを実現する努力をしてきた。ようやくこの点ではトンネルの先に明かりが見えてきたので、必ずこの明かりは灯したい。しかし、より長い目で見れば、日本の構造問題は、公的部門に、特に財政赤字の累積というかたちで大きく残っている。ここから先は、この公的部門の構造問題と格闘しながら、より望ましい均衡のとれた経済の実現を目指していかなければならない。従って、今後の金融政策を考える場合には——金融政策というのは所詮比較的短い時間的距離でより良いものを実現していく政策ではあるが——、公的部門の構造改革と表裏一体のものとして、より望ましい経済パフォーマンスを実現していくという視点を次第により強く取り入れていかなければならない。

前週末には一時1ドル=156円台後半をつけていた対ドルの円相場は18日午前の講演前に153円台後半まで上昇していた。だが、講演開始後に植田総裁の発言について「12月の利上げを明確に示唆するものではなかった」(三井住友銀行の鈴木浩史チーフ・為替ストラテジスト)との受け止めが広がると、円相場は一時155円台前半まで下落した。

12月18~19日に日銀の金融政策決定会合が開かれる。2024年最後の会合で追加利上げとなるか、注目が集まる。この記事では、QUICK Money Worldの関連記事を中心に日銀金融政策決定会合のスケジュールや市場の予想などを解説する。

コメント