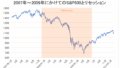

【S&P500】強い下値抵抗を守った状態。5,800円割れで終えた場合は新たな下落リスクが点灯。

直近の日足は前日足から上寄りのスタートとなりましたが、2/27の大陰線の値幅を切り返せずに大きく反落して引けています。下値リスクの高いものですが、現状は5,800-10の週足の下値抵抗を守って終えており、これを守り切って反発に転ずる可能性を残しています。一方で、短期トレンドが弱い状態にあることから、反発余地も限られ易く、下値リスクにより警戒が必要です。短期トレンドは6,000-10の抵抗を上抜けて終えれば下値リスクが若干後退しますが、6,050-60の抵抗を上抜けて終えるまでは変化せず、下値リスクがより高い状態です。また5,800を割り込んで越週するか、日足が5,770-80の抵抗を下抜けて終えた場合は新たな下落リスクが生じます。上値抵抗は5,900-10,5,920-30,5,950-60,5,980-90に、下値抵抗は5,820-30,5,800-10,5,770-80にあります。全て下抜けて終えた場合は5,690-00の抵抗を切り崩しつつ一段の下落リスクが生じます。

無断で複製または転送することは、著作権の侵害にあたります。民法の損害賠償責任に問われ、著作権法第 119 条により罰せられますのでご注意ください。尚、このレポートは情報提供を目的としており、投資の最終判断は投資家自身でなさるようお願い致します。

川合美智子氏コンテンツ一覧

最新のS&P500CFDチャート

米国SP500 株価指数・商品CFDチャート│はじめてのFXなら外為どっとコム

世界のマーケットへ手軽に投資のチャンス!「CFDネクスト」で投資家デビュー

外為どっとコム「CFDネクスト」の魅力

外為どっとコムのCFDサービス「CFDネクスト」は、ひとつの口座でS&P500をはじめ世界の株価指数や金・原油、米国株などのさまざまな商品に投資ができます。

取引手数料が無料

取引手数料が無料なので少ない保証金で取引を開始できます。

S&P500CFDは最大10倍のレバレッジがかけられるため、少ない保証金で効率よくお取引ができます。

ロスカット手数料は別途発生します。詳しくはこちら

「売り」から入ることもできる

「買い」だけでなく「売り」から入ることも出来るため、相場が下落して価格が下がった際にも利益を出すことができます。

「日本円」で取引できる

世界の様々な商品も、FXと同様に「日本円」のまま取引することができます。

CFD(CFDネクスト)について|はじめてのCFDなら外為どっとコム

SP500 プロの予想 上値余地が限られる展開

[シナリオ②-1] 一方で、「0.86550ポンド」で上値を抑制された場合は、「上値抵抗圧力の強まり」→「下値切り下げ」となりそうです。当該ケースでは、「(心理的な節目である)0.85000ポンド割れ」や「SARの売りサイン継続」なども伴いながら、BB・-2σラインをメドとする「0.84000ポンド」(上図Ⓑ水色線)付近までの下落を想定すべきでしょう。

[シナリオ②-1] 一方で、「1.09000NZドル」で上値を抑制された場合は、「上値抵抗圧力の強まり」→「下値切り下げ」となりそうです。当該ケースでは、「遅行スパンの“逆転”」や「SARの売りサイン継続」なども伴いながら、BB・-2σラインをメドとする「1.05000NZドル」(上図Ⓑ水色線)付近まで下落しそうです。

米国株式に上値余地はあるのでしょうか。それは投資家が考える「時間軸」次第といえます。図表3は、米国株式動向を象徴するS&P500の中期的な「想定レンジ」を、ファンダメンタルズ(株価指数ベースの予想EPS:1株当たり利益)とバリュエーション(予想PER:株価収益率)の掛け算で試算したものです。

つまり、2025年のS&P500の想定レンジは上値余地が6,305で下値余地は5,208、2026年の想定レンジが上値余地は6,793で下値余地は5,612と見込むことになります。

[シナリオ①] これからの時間において「1.09000NZドル」を終値ベースで上抜けブレークした場合は、「基準線超え」→「上値トライ」のトリガーとなりそうです。当該ケースでは、「(心理的な節目である)1.10000NZドル超え」や「SARの買いサインへの転換」なども伴いながら、BB・+2σラインをメドとする「1.13000NZドル」(上図Ⓐ赤色線)付近までの上昇を想定すべきでしょう。

[シナリオ①] これからの時間において「0.86550ポンド」を終値ベースで上抜けブレークした場合は、「基準線超え」→「上値切り上げ」となりそうです。当該ケースでは、「BB・+2σラインおよび(赤色雲の上辺である)先行2スパン(≒0.88500ポンド)超え」や「SARの買いサインへの転換」なども伴いながら、心理的な節目である「0.90000ポンド」(上図Ⓐ赤色線)付近までの上昇も視野に入れるべきでしょう。ただし、本稿執筆(23年12月)時点では、赤色雲が厚い形状(=強い上値抵抗帯)となっていることから、上値余地は限定的となりそうです。

24年には主要中銀の多くが利下げに転じるとみられる一方、日銀はマイナス金利の解除など金融政策の正常化へと動くことが想定されます。そのため、クロス円は次第に上値が重くなっていく展開になりそうです。

●日本株式市場は、円高の進展や石破新政権への不透明感が上値を抑える一方、日本の名目GDPや企業業績の拡大傾向、コーポレート・ガバナンス進展の動きは変わらず、需給面から企業の自社株買いも期待できるため、振れを伴いながらもレンジを切り上げる展開を予想します。市場では、石破新政権の政策や日本の総選挙、米大統領選など政治イベントが注目されそうです。

●日本株式市場は、円高の進展や石破新政権への不透明感が上値を抑える一方、日本の名目GDPや企業業績の拡大傾向、コーポレート・ガバナンス(企業統治)進展の動きは変わらず、需給面から企業の自社株買いも期待できるため、振れを伴いながらもレンジを切り上げる展開を予想します。市場では、石破新政権の政策や日本の総選挙、米大統領選など政治イベントが注目されそうです。

S&P500の2024年予想EPS(市場予想平均)は242.20と前年比+9.4%増益で最高益更新が見込まれています。予想PERを19倍から23倍と仮定すると、想定レンジの上値余地は5,571で下値余地は4,602と試算できます。

コメント