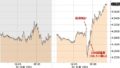

19日のニューヨーク外国為替市場でドル円は、日銀の早期利上げ観測の後退や日本の財政悪化懸念、米早期利下げ観測の後退、エヌビディアの好決算などを背景にドル買いが活発化し、157.18円まで上昇した。ユーロドルは、米早期利下げ観測が後退したことで1.1518ドルまで下落した。

本日の東京外国為替市場のドル円は、本邦通貨当局によるドル売り・円買い介入の可能性に警戒しながら、小枝日銀審議委員の12月日銀金融政策決定会合に向けた見解を見極めていく展開となる。

ドル円は、本邦通貨当局の第1防衛線と警戒されてきた155円を突破し、157円台に乗せてきており、口先介入の緊迫度合いを見極めながら、第2防衛線と警戒されている160円までの間のどの水準でドル売り・円買い介入に踏み切るのかを見極めていくことになる。

三村財務官が言及していた「主な懸念は為替の過度なボラティリティー」による「ボリンジャー・バンド+2シグマ」は、本日156.80円付近に位置している。

神田前財務官は、2024年に約15兆円規模の過去最大の円買い介入を断行したが、介入水準は、4/29が160円台、5/1が157円台、7/11が161円台、7/12が159円台だった。

円売りの材料としては、高市政権の経済政策「サナエノミクス」(責任ある積極財政・金融緩和の継続)による「高市トレード」(円売り・株買い)に加えて、日中対立激化による日本経済への悪影響が挙げられる。

昨日は中国が日本産の水産物の輸入停止を通告したが、リスクシナリオとして、レアアース(希土類)(※中国精製シェア92%、生産68%、埋蔵49%)の禁輸措置に警戒しておきたい。

さらに、昨日の植田日銀総裁、片山財務相、城内経済財政相との3者会談の後、片山財務相が、政府と日銀の共同声明(アコード)に修正を加える方針を示したことも、円売りに拍車をかけている。

ドル買いの材料としては、米国の10月雇用統計の発表はなく、11月分が12月16日に公表されることになり、12月9-10日の米連邦公開市場委員会(FOMC)までに米雇用データを入手できないことから、12月FOMCでの利下げ観測が後退したことが挙げられる。

パウエルFRB議長は、12月の利下げは既定路線ではなく、霧の中でのドライブが続く、と述べていたが、12月FOMCまで霧が晴れないことになる。

シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フェドウオッチ」では、12月FOMCでの0.25%の利下げ確率は33.6%へ低下、据え置き確率は66.4%へ上昇している。

10時30分から講演が予定されている小枝日銀審議委員は、政策金利0.50%の据え置きに投じてきており、本日も「追加利上げに関して今後のデータ・情報次第で適切に判断していく」といった見解が予想される。

日銀金融政策決定会合の「主な意見」では、9月会合で植田日銀総裁、内田日銀副総裁、氷見野日銀副総裁の後に、据え置きに投じた委員の見解があり、利上げを主張した高田日銀審議委員と田村日銀審議委員の見解は最後に配置されており、ハト派的なイメージだった。

しかし、10月会合では、植田日銀総裁、内田日銀副総裁、氷見野日銀副総裁の後に、高田日銀審議委員と田村日銀審議委員の利上げ主張が置かれており、12月会合に向けたややタカ派的なイメージに変わっていた。

小枝日銀審議委員の見解が、タカ派寄りの据え置きなのか、それともハト派寄りの据え置きなのかを見極めることになる。

(山下)

・提供 DZHフィナンシャルリサーチ

市場概況 東京為替見通しドル円 本邦通貨当局による円買い介入の可能性に要警戒か

この本邦実需筋の円売り、そして米連邦準備理事会(FRB)の大幅な追加利下げ観測の後退や日銀の早期の追加利上げ観測の後退から、ドル円は161.95円から139.58円までの下落幅(22.37円)の半値戻し150.77円を目指す上昇基調にある。

為替市場では円が下げ止まらず、過去に当局が為替介入を行った水準に接近してきたが、円安は介入で抑えにくいと市場関係者はみている。

しかし、衆院選の争点が物価高対策となっていることで、石破政権は、輸入物価上昇の要因となる円安の抑制を徹底すると思われるため、本邦通貨当局による円安抑制(口先介入やドル売り・円買い介入)の可能性には引き続き警戒しておきたい。

ジュリアス・ベアのアジア債券調査責任者、マグダレン・テオ氏は「高いインフレを示すデータが相次いでいるにもかかわらず、日銀が利上げを急がないなら、円売りポジションを大きく変える可能性は低い。こうした環境では、いかなる市場介入の効果も限定される恐れがある」との見方を示した。

円はこの四半期に入り対ドルで約4.5%下落し、主要通貨の中で最弱となっている。12日の米国市場で一時1ドル=155円04銭まで下落し、13日の東京市場の午前10時時点で154円96銭前後で取引されている。

16日のニューヨーク外国為替市場でドル円は反発。終値は149.64円と前営業日NY終値(149.20円)と比べて44銭程度のドル高水準だった。ダウ平均が史上最高値を更新するなど、米国株相場が底堅く推移すると、投資家のリスク志向改善を意識した円売り・ドル買いが出た。4時過ぎには一時149.81円と日通し高値を更新した。

8時50分に発表される9月貿易統計(通関ベース、予想:季節調整前2376億円の赤字、季節調整済5210億円の赤字)では、本邦実需筋による貿易絡みの円売り圧力を確認することになる。1-8月の貿易赤字は約4.6兆円の円売りとなっている。

市場では、日銀の利上げが伴わない限り、為替介入が実施される公算は小さいとの見方がある。次回の日銀金融政策決定会合は12月19日。前回10月の会合では7対2の賛成多数で政策の現状維持が決まった。

これまで、三村財務官や加藤財務相が「投機的な動きを含めて為替市場の動向を注視する」と円安を牽制し、為替介入の助言役を担っている神田内閣官房参与(前財務官)が「為替市場、引き続き高い緊張感持って警戒続けていく」と述べており、150円台に向けた買い仕掛けを牽制してきている。

片山さつき財務相は12日、円安は急激だとし、経済への影響は「マイナス面が目立ってきていることは否定できない」と述べ、市場をけん制した。「投機的な動向を含め、過度な変動や無秩序な動きについて、高い緊張感を持って見極めている」との見解を改めて示した。

コメント