参考レート 1.1598ドル 11/28 1:35

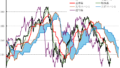

パラボリック 1.1629ドル (実勢レートが上回れば買い・下回れば売り示唆)

移動平均線・MA(各レベルで短期が長期を上回れば買い・下回れば売り示唆)

5日移動平均線 1.1559ドル (前営業日1.1545ドル)

21日移動平均線 1.1559ドル (前営業日1.1559ドル)

90日移動平均線 1.1641ドル (前営業日1.1643ドル)

200日移動平均線 1.1427ドル (前営業日1.1422ドル)

RSI[相体力指数・14日]

52.52% (売られすぎ目安30%・買われすぎ目安70%)

ボリンジャーバンド(買われすぎ・売られすぎ水準目安 周期20日)

2σシグマ[標準偏差]上限 1.1640ドル

2σシグマ[標準偏差]下限 1.1477ドル

MACD指数平滑移動平均・収束拡散指標

MACD[12、26] -0.0012 vs -0.0019 MACDシグナル [かい離幅 0.0006]

(MACDがシグナルを上回れば買い・下回れば売り示唆。かい離幅も反発・反落の目安)

注;テクニカル指標の解釈の説明は一般例のひとつで、同一の指標でも上記以外に様々な判断基準があります。

(関口)

・提供 DZHフィナンシャルリサーチ

主だった日足テクニカル指標が100円を挟んだレンジに集まっている

陽線引け。主だった日足テクニカル指標が100円を挟んだレンジに集まっている。方向性の出にくい状態を示している。そうしたなかでも99.76円で横ばいが続く一目均衡表・雲の上限はサポートになりそう。同水準を支えに、戻りを試す足場を固める状態とみる。

ドル円は23日に200日移動平均線を上抜けて、上値抵抗線から下値支持線に代わったとも判断出来る。同移動平均線は急激な価格変動には反応が遅い特性があるため、相場の過熱感(買われ過ぎ・売られ過ぎ)を示すとされるオシレーター系のテクニカル指標も併せて判断したい。足元はドル高・円安が際立っているため、値動きの押しや戻りを黄金比とも呼ばれるフィボナッチ比率に求めるのも一案だろう。7月以降の下落幅(161円99銭-139円56銭)の61.8%戻し153円42銭を明確に超えれば、トレンドの基点となった7月高値161円99銭への全戻しを意識しようが、先ずは7月30日高値155円21銭を上抜けるか確認したい。

感謝祭の祝日を前に持ち高調整と思しき動きが強まり、ドル安円高が進行。リバランスに加え、11月はドル円が下落基調をたどるここ数年のアノマリーもドル高のモメンタムを止めたと判断される。テクニカルには200日移動平均線151.99円を下回り、ドル売りが加速したとみる市場参加者も少なくない。昨日安値150.44円は、9月16日安値139.56円から11月15日高値156.74円の上昇幅に対する38.2%戻し150.18円と概ね一致したが、ドル高の調整が終わったと判断するには早計か。日銀が12月に追加利上げを決定した場合、日米金利差縮小を意識した円買いも進みやすく、目先は上値の戻りが鈍くなりそうだ。

コメント