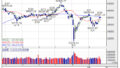

参考レート 155.79円 11/15 1:38

パラボリック 152.08円(実勢レートが上回れば買い・下回れば売り示唆)

移動平均線・MA(各レベルで短期が長期を上回れば買い・下回れば売り示唆)

5日移動平均線 154.44円(前営業日153.87円)

21日移動平均線 152.72円(前営業日152.43円)

90日移動平均線 148.70円(前営業日148.73円)

200日移動平均線 151.81円(前営業日151.78円)

RSI[相体力指数・14日]

66.65% (売られすぎ目安30%・買われすぎ目安70%)

ボリンジャーバンド(買われすぎ・売られすぎ水準目安 周期20日)

2σシグマ[標準偏差]上限 155.87円

2σシグマ[標準偏差]下限 149.83円

MACD指数平滑移動平均・収束拡散指標

MACD[12、26] 1.70 vs 1.62 MACDシグナル [かい離幅 0.08]

(MACDがシグナルを上回れば買い・下回れば売り示唆。かい離幅も反発・反落の目安)

注;テクニカル指標の解釈の説明は一般例のひとつで、同一の指標でも上記以外に様々な判断基準があります。

(川畑)

・提供 DZHフィナンシャルリサーチ

ドル円の前日の為替相場の動きを 各テクニカルで検証します

ドル円の前日の為替相場の動きを、各テクニカルで検証します。

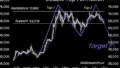

米10年国債利回りが23日の金融市場で、16年ぶりに5%を突破した。米金融当局が高水準の金利を維持し、米政府も拡大する財政赤字を賄うため債券を増発するとの観測が背景だ。 米10年債利回りは一時11ベーシスポイント(bp、1bp=0.01%)上昇し、2007年以来の高水準となる5.02%を付けた。米連邦準備制度理事会(FRB)のパウエル議長は先週、金融当局が11月の連邦公開市場委員会(FOMC)での金利据え置きに傾いているが、景気が底堅くインフレリスクをあおる場合には、引き続き追加利上げを辞さない構えも示唆した。 US 10-Year Yield Rises to 5% for First Time Since 2007 | Traders are wagering the Fed will keep policy rates high for longer 財源不足で米政府は債券供給の増加を強いられる公算が大きく、米財政の持続性可能性に対する懸念が高まっていることも、米国債相場を押し下げている。8月の四半期定例入札は2年半ぶりの規模に上ったが、米財務省は11月の借り換えを今準備している。 TDセキュリティーズのストラテジスト、ゲンナジー・ゴールドバーグ、モリー・マクガウン両氏は最近のリポートで、「短期的には魅力的に見える水準だが、テクニカル的に弱い中で投資家は落ちてくるナイフをつかもうとはせず、(地政学的なリスクや鈍化するデータなど)材料を引き続き待とうとするのではないか」と指摘。「これにより極めて高水準の金利ボラティリティーが短期的に続く可能性がある」と予想した。 一方、モルガン・スタンレー・インベストメント・マネジメントによれば、5%を超える米10年債利回りは買い。この水準では同社が判断するフェアバリューをオーバーシュートしているとみている。

ボラティリティを求めるのに、ボリンジャーバンドでは標準偏差を用いることから初めは難しく感じるかもしれません。しかしボリンジャーバンドは、チャート上に値動きとあわせて表示して、ボラティリティの変動と値動きとをビジュアルで判断できるため、FX投資家にも大変人気の高いテクニカルチャートです。

【よくある質問】チャート上で利用可能なテクニカル指標を教えてください。

コメント