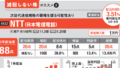

参考レート 148.26円 3/13 2:13

パラボリック 150.10円 (実勢レートが上回れば買い・下回れば売り示唆)

移動平均線・MA(各レベルで短期が長期を上回れば買い・下回れば売り示唆)

5日移動平均線 147.87円 (前営業日147.99円)

21日移動平均線 149.97円 (前営業日150.17円)

90日移動平均線 153.57円 (前営業日153.64円)

200日移動平均線 152.10円 (前営業日152.14円)

RSI[相体力指数・14日]

37.95% (売られすぎ目安30%・買われすぎ目安70%)

ボリンジャーバンド(買われすぎ・売られすぎ水準目安 周期20日)

2σシグマ[標準偏差]上限 152.85円

2σシグマ[標準偏差]下限 146.63円

MACD指数平滑移動平均・収束拡散指標

MACD[12、26] -1.46 vs -1.42 MACDシグナル [かい離幅 -0.03]

(MACDがシグナルを上回れば買い・下回れば売り示唆。かい離幅も反発・反落の目安)

注;テクニカル指標の解釈の説明は一般例のひとつで、同一の指標でも上記以外に様々な判断基準があります。

(小針)

・提供 DZHフィナンシャルリサーチ

テクニカル分析を始めて20年

一目均衡表は一風変わった日本発のテクニカル分析のひとつです。5つの線と「雲」をローソク足と組合せて分析します。他のテクニカル分析に比べ構成要素が多いため難しく感じるかもしれませんが、ポイントを押さえればとてもシンプルなテクニカル分析手法です。世界中の多くの投資家から支持されている一目均衡表について、基礎知識から相場動向を予測するための活用方法まで詳しく説明します。

一目均衡表とはどのようなテクニカル分析なのか、初めての方でもわかるように基礎知識から解説しましょう。

みなさん、こんにちは!シニアテクニカルアナリストの佐藤光です。テクニカル分析を始めて20年。私が20年かけて学んだ「テクニカル分析」のエッセンスを全12回にわたってお伝えします!

2025/03/10(月)10:11JSTもみ合い圏から上抜けたユーロ・ドルは上昇を加速して先週末に1.0888をつける場面があった。途中のテクニカルなポイント、200日移動平均線や1.0815/20レベルを難なく突破。今朝の市場でも騰勢を維持しており午前10:10現在、1.0870付近での取り引きとなっている。

ファンダメンタルズ分析とテクニカル分析は、分析対象や方法に大きな違いがあります。そのため、為替相場の分析においては、状況に応じて活用するのが一般的です。為替分析をこれから始める方は、それぞれの特徴や使い方を理解した上で、自分に合う組み合わせや方法を選びましょう。

それでは本日の締めくくりに、本日解説した指標を確認しましょう! 大和証券のオンライントレードの「多機能チャート」には、テクニカル分析に強くなる機能がたくさん揃っています。

そして最後に一番大切なことをお伝えしておきます。 テクニカル分析をする際は、トレンド系分析とオシレーター系分析をバランス良く組み合わせることが大切です。 どちらか片方の指標だけ複数みたとしても、同じような結論に偏りがちになるからです。 それぞれの組み合わせは自由です! トレンド系分析+オシレーター系分析で、テクニカル分析に強くなりましょう!

私は、この「12日間」で計算することに、長い相場の歴史の中で培われた先人の知恵が凝縮されているように思えてなりません!テクニカルのロマンですね。

テクニカル指標は、それぞれ「トレンド系」「オシレーター系」などに分類することができます。 前回学んだ移動平均線に代表されるような、「トレンド系指標」は、全体的な流れを読むことができる指標であるのに対し、今回のテーマである「オシレーター系指標」は、相場の過熱感(買われ過ぎ・売られ過ぎ)を見ることができる指標です。

テクニカル分析は、為替チャートの形状とテクニカル指標を用いて、相場の方向感や値動きの予測を行う分析方法です。特に、短期的な時間軸で相場の方向性や値動きを予測したいときは、テクニカル分析が役立ちます。チャートをもとに分析する場合は、チャートの形状から相場の転換点(上昇、下落どちらかに切り替わるポイント)や、現在の方向(上昇、下落、横ばい方向)で相場が動き続けるのかどうかといった点を調べます。例えば、直近の高値に向けて複数回上昇を繰り返し、さらに上昇を続けるパターンは、上昇相場の継続を示しています。チャートパターンの形状は多数あるため、少しずつ覚えておくことが大切です。

テクニカル指標第4回目の今日は、「買われ過ぎ」、「売られ過ぎ」に着目したテクニカル分析「オシレーター系指標」について学びましょう!

テクニカル分析で用いられている指標は、大きく「トレンド系指標」と「オシレーター系指標」の2つに分類されます。続いて、それぞれの意味や代表的な指標を確認していきましょう。

一目均衡表は、他のテクニカル分析に比べ多くの要素で構成されており、相場の状況を様々な観点から的確に分析することが可能です。ここでは、一目均衡表の具体的な活用方法を説明します。

一目均衡表は、1936年に細田悟一(ペンネーム:一目山人、いちもくさんじん)が考案したとされている日本を代表するチャート分析手法です。考案者である細田氏は、独自の研究所を設立し2000人の職員と7年の年月をかけて一目均衡表を完成させたと言われています。緻密なデータに裏付けられた一目均衡表は、本来は株価を基に考案された指標ですが、FXの為替レートなどほかの銘柄にも応用することが可能です。 一目均衡表と他のテクニカル分析との大きな違いは、多くのテクニカル分析が価格の変化や相場の流れを重視して時間を二次的なものとして扱っているのに対し、一目均衡表は時間を主体として値段を二次的なものとして扱っている点です。つまり「いくら」になるかを分析するより「いつ」を分析することに特化したテクニカル指標といえます。また、一目均衡表は、買い方と売り方の均衡が崩れた方向に、相場が動くとする考えに基づいています。買いと売りの均衡が崩れた際の大きな動きを一目で把握することを目的として作られたとされ、日本人のみならず海外の投資家にも人気があるテクニカル分析です。そのように多くの人に使用されていることもあり一目均衡表の各線それぞれがレジスタンス・サポートラインとして機能する働きがあります。 なお、現在は一目山人の遺族が経営する株式会社経済変動総研が一目均衡表の普及に努めており、一目均衡表の資料や原著の販売などを行っています。

コメント